Zins-Entwicklung: In unserer Analyse zur Zinsentwicklung möchten wir Ihnen einen detaillierten Einblick in die Entwicklung der Zinsen bieten. Unser Ziel ist es, Ihnen bei Ihren finanziellen Entscheidungen zu helfen, indem wir Ihnen eine leicht verständliche Übersicht der weltweiten Zinsveränderungen liefern. So sind Sie bestens informiert und können fundierte Entscheidungen treffen.

Allgemeine Zins-Entwicklung

In unserem Zinsentwicklungs-Überblick gehen wir ausführlich auf die weltweiten Veränderungen der Zinsen ein und schauen uns jeden einzelnen Abschnitt genau an. Dabei nehmen wir uns Schritt für Schritt die verschiedenen Zeiträume vor, um Ihnen ein klares Bild von den Entwicklungen zu geben. Zum Schluss fassen wir den momentanen Stand der Dinge zusammen, sodass Sie rundum gut informiert sind.

Entwicklung Leitzinssätze

In 2022 haben sich die Zinsen weltweit deutlich geändert. Davor waren sie meist ziemlich niedrig. 2021 hat die Zentralbank in Frankfurt sogar Minuszinsen eingeführt. Das bedeutet, dass Banken Strafzinsen zahlen mussten, wenn sie Geld bei der Zentralbank hatten. Dadurch wollte man erreichen, dass mehr investiert wird und Geld in den Markt fließt.

Aber das hatte auch Nebenwirkungen. In manchen Gebieten gab es plötzlich viel Nachfrage und die Preise stiegen. Das führte zu sehr hohen Inflationsraten, also dass das Geld weniger wert wurde. In anderen Gebieten war die Inflation so hoch wie seit 40 Jahren nicht mehr. Auch die sogenannten Kerninflationsraten, die nur bestimmte Waren und Dienstleistungen berücksichtigen, stiegen schnell. Die Zentralbanken mussten darauf reagieren, weil sie vorher nicht viel getan hatten. Wie die Zinspolitik in Zukunft aussehen wird, um diese Probleme zu bewältigen, ist noch unklar.

| Leitzins | Aktuell | Seit |

| Schweiz | 1,50 % | 23.03.2023 |

| Großbritannien | 4,25% | 23.03.2023 |

| USA | 4,75 bis 5,0% | 22.03.2023 |

| Euroland | 3,5% | 16.03.2023 |

| Schweden | 3% | 22.02.2023 |

| Russland | 7,5% | 16.09.2022 |

| Japan | -0,1% | 01.02.2016 |

Zins-Entwicklung und EZB

Im Euroraum sind Sie mit der Europäischen Zentralbank (EZB) konfrontiert, die für die Festlegung der Leitzinsen zuständig ist. Seit 2016 war die gesamte Eurozone von einer Nullzinspolitik geprägt. Im Juli 2022 änderte sich dies jedoch, als die Zinsen um 0,5 Prozentpunkte angehoben wurden. Nach der letzten Erhöhung im Dezember 2022 beträgt der Hauptrefinanzierungssatz aktuell 3,50 % (Stand: 01.05.2023), und es ist zu erwarten, dass er in den kommenden Monaten weiter steigen wird. Es wird vermutet, dass die EZB bei ihrem nächsten Treffen die Zinsen um mindestens 0,25 Prozentpunkte anheben wird.

FED

Im Jahr 2022 hat die US-Notenbank ihre Leitzinsen in einer noch nie dagewesenen Weise angehoben, was zu erheblichen Marktverwerfungen führte. Zwischen dem 16.03.2020 und dem 16.03.2022 blieben die Leitzinsen in den USA unverändert bei 0,25 Prozentpunkten. Innerhalb von neun Monaten stiegen sie jedoch um 4,75 Prozentpunkte und liegen nun bei 5,00 Prozentpunkten (Stand: 01.05.2023). Ein derart hoher Leitzins wurde zuletzt vor der Weltfinanzkrise 2007 gesehen. Bei ihrem nächsten Treffen wird erwartet, dass die US-Notenbank die Leitzinsen um weitere 0,25 Prozentpunkte anheben wird.

Angesichts der jüngsten Banken- und Finanzkrise haben sich jedoch die Erwartungen für weitere Zinserhöhungen insgesamt verringert. Einige Marktteilnehmer gehen sogar davon aus, dass die Zinserhöhungen pausieren und die US-Notenbank möglicherweise bald die Zinsen senken wird. Ob sich diese Prognosen bewahrheiten, bleibt abzuwarten.

Bank of England

Vom 3. Februar 2022 bis Mitte Dezember 2022 betrug der britische Leitzins nur 0,5 Prozent. Seitdem hat die Bank of England den Zinssatz jedoch beachtlich auf 4,25 Prozent erhöht (Stand: 01.05.2023).

Man geht davon aus, dass die BoE bei ihrem nächsten Treffen den Leitzins möglicherweise um bis zu 0,25 Prozentpunkte auf insgesamt 4,50 Prozent anheben könnte, was einer ähnlichen Zinspolitik wie der EZB entspräche. Gleichzeitig zieht man auch die Option einer bevorstehenden Zinspause in Erwägung.

Bank of Japan

Seit langem übt die Bank of Japan eine strikte Kontrolle über die Geldpolitik des Yen aus. Bereits seit 1995 liegt der Leitzins bei nur 0,50 Prozent. Seit 2016 hat die japanische Zentralbank sogar einen negativen Zinssatz von -0,1 Prozent eingeführt und hält an dieser harten Geldpolitik im Inselstaat fest.

Schweizerische Nationalbank

Der Schweizer Franken, der von der Schweizer Nationalbank kontrolliert wird, ist weltweit für seine Krisenfestigkeit und Souveränität bekannt. Im März kam es nach der größten Übernahme im Finanzsektor der Schweizer Geschichte zu Turbulenzen in der nationalen Währung. Die größte Bank des Landes, die UBS, hatte daraufhin die zweitgrößte Bank, die Credit Suisse, übernommen.

Zuvor war der Leitzins in der Schweiz aufgrund des niedrigen Inflationsniveaus gerade einmal bei 1,0 Prozentpunkten. Am 24.03. erhöhte die Schweizer Nationalbank diesen um 50 Basispunkte auf das derzeitige Niveau von 1,50 %. In der Zukunft könnten weitere, wenn auch kleinere, Anhebungen des Leitzinssatzes in der Schweiz erfolgen1Leitzinserhöhung Schweiz, https://www.sueddeutsche.de/wirtschaft/schweiz-nationalbank-leitzins-erhoehung-1.5774027.

Zins-Entwicklung von Sparzinsen

In den letzten Jahren waren die Zinsen für Sparer auf einem historisch niedrigen Stand, doch in jüngster Zeit erfreuen sich Sparzinsen wieder zunehmender Beliebtheit. Dies lässt sich auf die angestiegenen Zinssätze zurückführen, die von zahlreichen Banken an ihre Kunden weitergereicht werden. Grundsätzlich stehen zwei Optionen zur Verfügung, um Geld anzulegen: Tagesgeldkonten und Festgeldkonten.

Zins-Entwicklung beim Tagesgeld

Eine Option, Geld anzulegen und gleichzeitig tägliche Verfügbarkeit sowie hohe Liquidität sicherzustellen, stellt das Tagesgeldkonto dar. Im Unterschied zum Girokonto ist der Zugriff auf ein hinterlegtes Referenzkonto erforderlich, um Geld abzuheben. Zahlreiche Banken bieten Zinsen auf das eingezahlte Kapital für diese Sparform. Im Weiteren erhalten Sie einen Überblick über die Zinsentwicklung bei Tagesgeldkonten:

Zum aktuellen Tagesgeld-Vergleich

Übersicht unterschiedlicher Tagesgeld Konditionen (Stand: Anfang Mai 2023)

DHB Bank

Die DHB Bank bietet Neukunden eine Verzinsung von 3,25% p.a. für die ersten sechs Monate. Die Bank hat ihren Ursprung in den Niederlanden. Ein Neukundenbonus ist nicht angegeben.

Volkswagen Bank

Bei der Volkswagen Bank erhalten Neukunden 3,1% Zinsen p.a. für die ersten sechs Monate. Die Bank gehört zum Volkswagen-Konzern und hat ihren Sitz in Deutschland. Ein Neukundenbonus ist nicht erwähnt.

PSA Direktbank

Die PSA Direktbank bietet Neukunden eine Verzinsung von 3% p.a. für die ersten drei Monate. Die Bank ist Teil der französischen PSA Gruppe. Es gibt keinen gesonderten Neukundenbonus.

Renault Bank direkt

Neukunden erhalten bei der Renault Bank direkt eine Verzinsung von 3% p.a. für die ersten sechs Monate. Die Bank gehört zum französischen Renault-Konzern. Ein Neukundenbonus ist nicht angegeben.

Advanzia Bank

Die Advanzia Bank bietet Neukunden eine Verzinsung von 3% p.a. für die ersten sechs Monate. Die Bank hat ihren Sitz in Luxemburg. Es gibt keinen gesonderten Neukundenbonus.

TF Bank

Die TF Bank bietet Neukunden 3% Zinsen p.a. für die ersten vier Monate, danach erhalten sie 1,3% p.a. Die Bank hat ihren Ursprung in Schweden. Ein Neukundenbonus ist nicht erwähnt.

Zins-Entwicklung beim Festgeld

Im Unterschied zum Tagesgeldkonto offerieren Festgeldkonten gewöhnlich eine attraktivere Verzinsung des investierten Kapitals, weil Banken bei der Zinsfestsetzung auf eine definierte Laufzeit abstellen können und eine frühzeitige Auszahlung ausgeschlossen ist. Die Laufzeiten für Festgeldkonten reichen von einem Monat bis hin zu 36 Monaten.

Zum aktuellen Festgeld-Vergleich

Übersicht unterschiedlicher Festgeld Konditionen (Stand: April 2023)

Sechsmonatige Laufzeit:

- Bei einer Laufzeit von sechs Monaten bietet die PSA Direktbank attraktive 3% pro Jahr, während die Denizbank ebenfalls konkurrenzfähige 2,95% pro Jahr offeriert. Die Resurs Bank ist über Weltsparen mit 2,75% pro Jahr vertreten, und My Money Bank offeriert über Zinspilot 2,6% pro Jahr. Die Targobank hält sich mit 2,6% pro Jahr im Rennen, während Aros Kapital über Weltsparen 2,5% pro Jahr, die Oyak Anker Bank 2,5% pro Jahr und CA Consumer Finance sowie CA Consumer Finance über Zinspilot je 2,4% pro Jahr anbieten

Zwölfmonatige Laufzeit:

- Für zwölf Monate Laufzeit hat My Money Bank über Weltsparen mit 3,5% pro Jahr die höchste Rendite, gefolgt von Aros Kapital über Weltsparen mit 3,3% pro Jahr. Avida Finans und Banco do Brasil über Zinspilot liegen gleichauf mit 3,25% pro Jahr, ebenso wie Resurs Bank über Weltsparen. Klarna Festgeld+ schließt das Angebot mit 3,21% pro Jahr ab.

24-monatige Laufzeit:

- Bei 24 Monaten Laufzeit können Anleger bei My Money Bank über Weltsparen von 3,6% pro Jahr profitieren. CA Consumer Finance bietet 3,5% pro Jahr, und AKF Bank sowie TF Bank über Weltsparen liegen bei 3,3% pro Jahr. Bank11 und Younited Credit über Weltsparen offerieren 3,25% pro Jahr. Klarna Festgeld+ präsentiert 3,24% pro Jahr, während Abcbank und Leaseplan Bank jeweils 3,2% pro Jahr bereitstellen.

36-monatige Laufzeit:

- Für 36 Monate Laufzeit führt CA Consumer Finance mit 3,6% pro Jahr das Feld an, dicht gefolgt von AKF Bank, IKB Deutsche Industriebank und Bank11, die alle 3,5% pro Jahr bieten. Abcbank ist mit 3,4% pro Jahr im Angebot, und Younited Credit über Weltsparen offeriert 3,35% pro Jahr. My Money Bank und TF Bank sind über Weltsparen mit 3,3% pro Jahr vertreten, während Klarna Festgeld+ den Abschluss mit 3,29% pro Jahr bildet.

Zins-Entwicklung bei weiteren Spar-Produkten

In der jüngsten Zeit wurden neue Sparprodukte eingeführt, die besonders für Aktienanleger attraktiv sein sollen. Obwohl für diese Anleger Rendite in der Regel wichtiger als Wertstabilität ist, spielen attraktive Zinssätze trotzdem eine Rolle. Trade Republic und Scalable Capital bieten solche Zinssätze auf ihren Handelsplattformen und Neobroker-Angeboten.

Trade Republic war der erste Anbieter, der zu Jahresbeginn eine Verzinsung von 2% auf dem Verrechnungskonto einführte. Die Zinsen werden monatlich direkt auf dem Broker-Verrechnungskonto gutgeschrieben, bis zu einem Einlagebetrag von 50.000 Euro. In der letzten Januarwoche zog Scalable Capital nach und bot im monatlichen Prime+ Modell einen Zinssatz von 2,3% p.a. für Einlagen bis zu einem maximalen Betrag von 100.000 Euro.

Weitere Sparprodukte

Neben Tages- und Festgeldkonten gibt es zahlreiche weitere Sparprodukte, die Anlegern zur Verfügung stehen, um ihr Geld anzulegen. Im Folgenden werden wir einige dieser Optionen, wie Bundesanleihen, Sparbriefe und Sparbücher, sowie weitere von Banken und Institutionen angebotene Produkte näher betrachten.

Bundesanleihen sind eine sichere und konservative Anlageoption, die von Staaten ausgegeben werden. Sie bieten in der Regel eine feste Verzinsung und haben eine festgelegte Laufzeit, die je nach Land und Produkt unterschiedlich sein kann. Die Zinsen werden normalerweise jährlich oder halbjährlich ausgezahlt, und am Ende der Laufzeit erhält der Anleger sein investiertes Kapital zurück. Bundesanleihen sind aufgrund ihrer Sicherheit und Stabilität eine attraktive Wahl für risikoscheue Anleger.

Sparbriefe sind eine weitere Anlageform, die ähnlich wie Festgeldkonten funktionieren. Sie haben eine feste Laufzeit und eine garantierte Verzinsung, die in der Regel höher ist als bei Tagesgeldkonten. Sparbriefe werden von Banken, Sparkassen oder anderen Finanzinstituten angeboten und sind in verschiedenen Laufzeiten und Zinssätzen verfügbar. Einige Sparbriefe ermöglichen auch eine vorzeitige Kündigung, in der Regel jedoch gegen Zahlung einer Vorfälligkeitsentschädigung.

Sparbücher waren lange Zeit eine der bevorzugten Sparformen in Deutschland und bieten Anlegern eine unkomplizierte und flexible Möglichkeit, Geld zu sparen. Sparbücher haben keine festgelegte Laufzeit und bieten eine variable Verzinsung, die in der Regel niedriger ist als bei Festgeldkonten. Ein wesentlicher Vorteil von Sparbüchern ist die tägliche Verfügbarkeit des Guthabens, allerdings sind die Zinssätze meist weniger attraktiv als bei anderen Sparprodukten.

Bankprodukte

Darüber hinaus bieten Banken und Finanzinstitute eine Vielzahl weiterer Spar- und Anlageprodukte an, die auf die individuellen Bedürfnisse und Risikobereitschaft der Anleger zugeschnitten sind. Dazu gehören beispielsweise:

- Bausparverträge: Sie bieten Anlegern die Möglichkeit, Geld für den Kauf oder Bau einer Immobilie zu sparen und gleichzeitig von staatlichen Förderungen und günstigen Kreditkonditionen zu profitieren. Bausparverträge haben eine feste Laufzeit und bieten in der Regel eine garantierte Verzinsung.

- Aktien- und Investmentfonds: Anleger, die bereit sind, ein höheres Risiko einzugehen, können ihr Geld in Aktien, Investmentfonds oder börsengehandelte Fonds (ETFs) investieren. Diese Anlageformen bieten im Vergleich zu traditionellen Sparprodukten höhere Renditechancen, bringen jedoch auch größere Schwankungen und Risiken mit sich.

- Lebensversicherungen und Rentenversicherungen: Diese Produkte kombinieren Sparen und Vorsorge und bieten Anlegern die Möglichkeit, Geld für die Zukunft anzulegen, während sie gleichzeitig von Versicherungsschutz profitieren. Lebens- und Rentenversicherungen können je nach Produkt eine garantierte oder variable Verzinsung bieten und sind in der Regel langfristige Anlageprodukte.

- Anleihen von Unternehmen und Kommunen: Neben Bundesanleihen können Anleger auch in Anleihen von Unternehmen oder Kommunen investieren. Diese bieten in der Regel höhere Zinssätze als Bundesanleihen, bergen jedoch auch ein höheres Risiko, da die Bonität des Emittenten eine entscheidende Rolle spielt.

- Festverzinsliche Wertpapiere: Hierbei handelt es sich um Schuldverschreibungen, die von Unternehmen oder Institutionen emittiert werden und eine feste Verzinsung über die gesamte Laufzeit bieten. Diese Anlageform ist für Anleger interessant, die auf der Suche nach regelmäßigen Zinserträgen sind und bereit sind, ein gewisses Risiko einzugehen.

Zum aktuellen Depot-Vergleich

Zins-Entwicklung für Kredite / Darlehen

In der aktuellen Ausgabe unseres Zins-Updates liegt der Fokus auf Kreditvergaben und den neuesten Entwicklungen in diesem Bereich. Statt Geld nur bei Banken und Finanzinstituten anzulegen, gibt es auch die Möglichkeit, zusätzliche finanzielle Ressourcen durch Fremdkapital, wie Kredite oder Darlehen, zu erlangen. Wir analysieren die aktuellen Zinstrends bei Krediten und betrachten die möglichen Auswirkungen auf Verbraucher und Unternehmen.

Für Immobilien

Die Zinserhöhungen der Zentralbanken hatten vor allem im Immobilienbereich deutliche Auswirkungen, da die Finanzierungskosten stark gestiegen sind. Selbst kleinste Veränderungen der bisherigen Zinslage können in diesem Bereich wegen der hohen finanziellen Summen erhebliche Probleme bei Projektplanung und -finanzierung verursachen. Dadurch sinkt die Nachfrage schnell, da Einnahmen für Anleger und Unternehmen abnehmen.

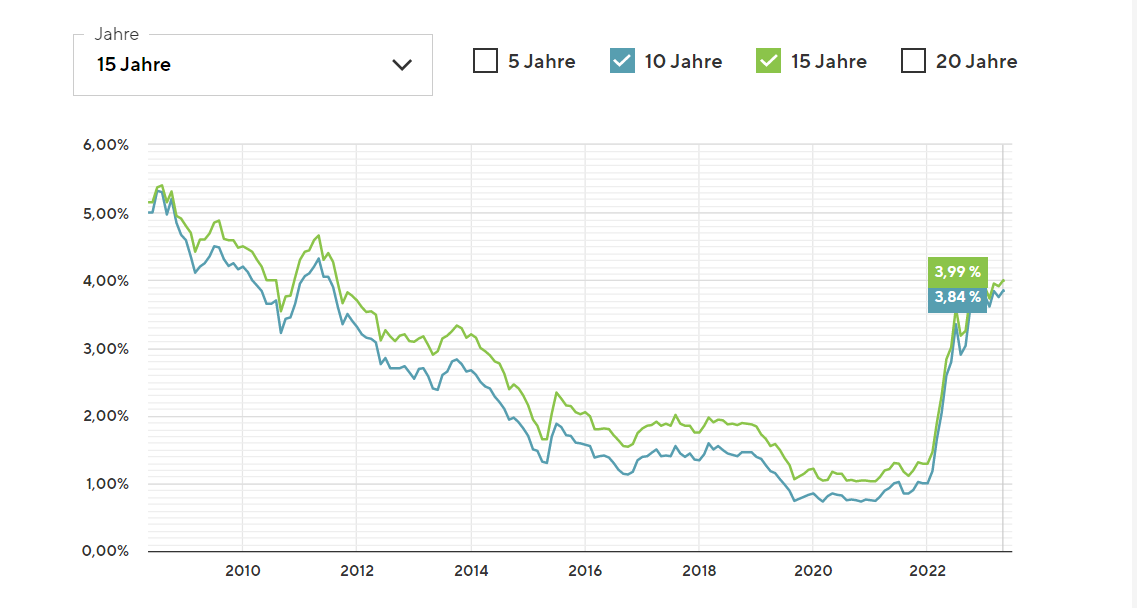

Zurzeit liegen die Zinssätze im Bereich der Baufinanzierung für 10- und 15-jährige Zinsbindungen zwischen 3,84 und 3,99%.

Die Zins-Entwicklung für Konsumkredite

Die jüngsten Zinsanstiege beeinflussen nicht nur den Immobilienmarkt und Hypothekenzinsen, sondern auch die Kosten für Verbraucherkredite und Kreditkarten. Oft erreichen die Zinssätze für Verbraucherkredite und Kreditkarten historisch hohe Niveaus, was spürbare Belastungen für Verbraucher bedeutet, die auf Fremdfinanzierung angewiesen sind. Es ist wichtig, die Absichten der Zentralbanken bei Zinserhöhungen und die Auswirkungen auf die abnehmende Verbrauchernachfrage aufgrund höherer Fremdfinanzierungskosten zu betrachten.

Höhere Zinsen für Verbraucherkredite und Kreditkarten wirken sich auch negativ auf die Konsumenten aus. Gestiegene Fremdfinanzierungskosten können dazu führen, dass Verbraucher weniger bereit sind, Konsumkredite aufzunehmen oder Kreditkarten einzusetzen. Dies führt zu einer sinkenden Nachfrage nach Konsumgütern, was das Wirtschaftswachstum bremsen kann. Zudem kann eine erhöhte Verschuldung bei höheren Zinsen eine Zunahme von Kreditausfällen und finanziellen Problemen bei Verbrauchern verursachen, was ebenfalls negative wirtschaftliche Auswirkungen haben kann.

Die Zinsen für Verbraucherkredite liegen häufig zwischen 9 und 17 Prozent pro Jahr, was für die Kunden mit entsprechenden Kosten verbunden ist.

Zum Kredit-Vergleich von Finanzreport.com

Ausblick, Prognose der Zins-Entwicklung

Wir werfen am Ende unseres monatlichen Berichts zur Zinsentwicklung einen Blick in die Zukunft. Es wird erwartet, dass in den nächsten Monaten die Zentralbanken insgesamt weniger Zinserhöhungen durchführen werden. Besonders im Rahmen der in den letzten Monat ersichtlich gewordenen Komplikationen, die vor allem im Bankensektor aufgrund des schnellen Wechsels in der Geldpolitik ersichtlich geworden sind, wird die Aussage nochmals bestätigt.

Viele Banken haben kürzlich beschlossen, einen Teil der Zinsdifferenz an ihre Kunden weiterzugeben, was wahrscheinlich zu einer Anpassung der Konditionen durch andere Banken führen wird. Durch die entstandene Vertrauenskrise durch die Pleite diverser Kreditinstitute haben viele Kunden ihr Geld von eher kleineren Banken abgezogen. Folglich wurde nochmal der kompetitive Druck des Einlagengeschäfts von Banken verstärkt. Gleichzeitig bieten quasi risikolose Anlagen in Staatsanleihen oder USA oder auch in Deutschland im angelsächsischen Raum bis an die 4 % jährliche Rendite. Deutsche Papiere mit der Bonität AAA sorgen mit einer Verzinsung in Höhe von 3 % p.a. ebenfalls für einen Abzug der Einlagen von Anlegern bei traditionellen Banken.

Die Zinssätze für Immobilienfinanzierungen werden in naher Zukunft hoch bleiben und den Immobilienmarkt weiter unter Druck setzen. Besonders das angeschlagene Liquiditätsumfeld der Banken sorgt durch strengere Auflagen und Vergabeverfahren für einen beachtlichen Anstieg der Zinskosten und somit im gleichen Rahmen einer Absenkung der Profitabilität von Immobilienfinanzierern. Auch der Ausblick für den Sektor insgesamt verbleibt schwierig und Beteiligte müssen sich auf weiterhin erschwerte Bedingungen einstellen. Gleichwohl wird früher oder später auch in dieser Hinsicht eine Kehrtwende eintreten können, welche welche besonders das Umfeld im Immobiliensektor erneut spannend werden lassen sollte.

Hier gehts zu weiteren Markt-Berichten

Quellen & Verweise