In der sich stetig verändernden Welt der Wirtschaft und Politik bietet Ihnen der “Finanzbericht” eine unverzichtbare Orientierungshilfe für die Börse. Wir liefern tiefe Einblicke in globale Entwicklungen und deren Einfluss auf Ihre finanziellen Entscheidungen, um Ihnen in dieser komplexen Landschaft den Weg zu weisen.

Der “Finanzbericht” dient als Ihr Leuchtturm in der manchmal unübersichtlichen Welt der Finanzmärkte und sozioökonomischen Veränderungen. Unser Ziel ist es, Ihnen ein fundiertes Verständnis für internationale Ereignisse zu vermitteln, das für das Treffen wohlüberlegter finanzieller Entscheidungen unabdingbar ist.

Ein Team aus erfahrenen Experten bringt Ihnen regelmäßig die neuesten Informationen, analysiert gründlich globale Strömungen sowie lokale Geschehnisse, die Ihr finanzielles Wohl beeinflussen könnten. Durch die Einbeziehung verschiedenster kritischer Elemente bieten unsere umfassenden Analysen einen ganzheitlichen Blick auf das finanzielle Geschehen. Jede Ausgabe unseres “Finanzberichts” spiegelt unsere Hingabe und Bedeutsamkeit wider und dient Ihnen als solide Basis für Ihre Anlagestrategien.

Finanzbericht KW 7: Das Wichtigste der Börse in Kürze präsentiert durch Finanzreport.com

- Wirtschaftskrise doch nicht überstanden – Bundesministerium senkt Prognosen: Kommt nun doch noch die nachgelagerte Rezession?

- Auch in der Sanierung kein Glück – geschädigten Batteriehersteller Varta’s Produktion wird durch Cyberangriff lahmgelegt

- Doch kein Verbrenneraus in der EU? Chef der deutschen Automobilzulieferer äußert sich kritisch zu den Antriebsentwicklungen

- Tech-Aktien in den USA erneut überbewertet? Deshalb könnte sich die Situation der Magnificant Seven gefährlicher als gedacht herausstellen

- Folgt nach der Signa Holding Insolvenz nun auch bald das Privatvermögen von Rene Benko? Gericht prüft inzwischen nächsten Schritt gegen Österreicher

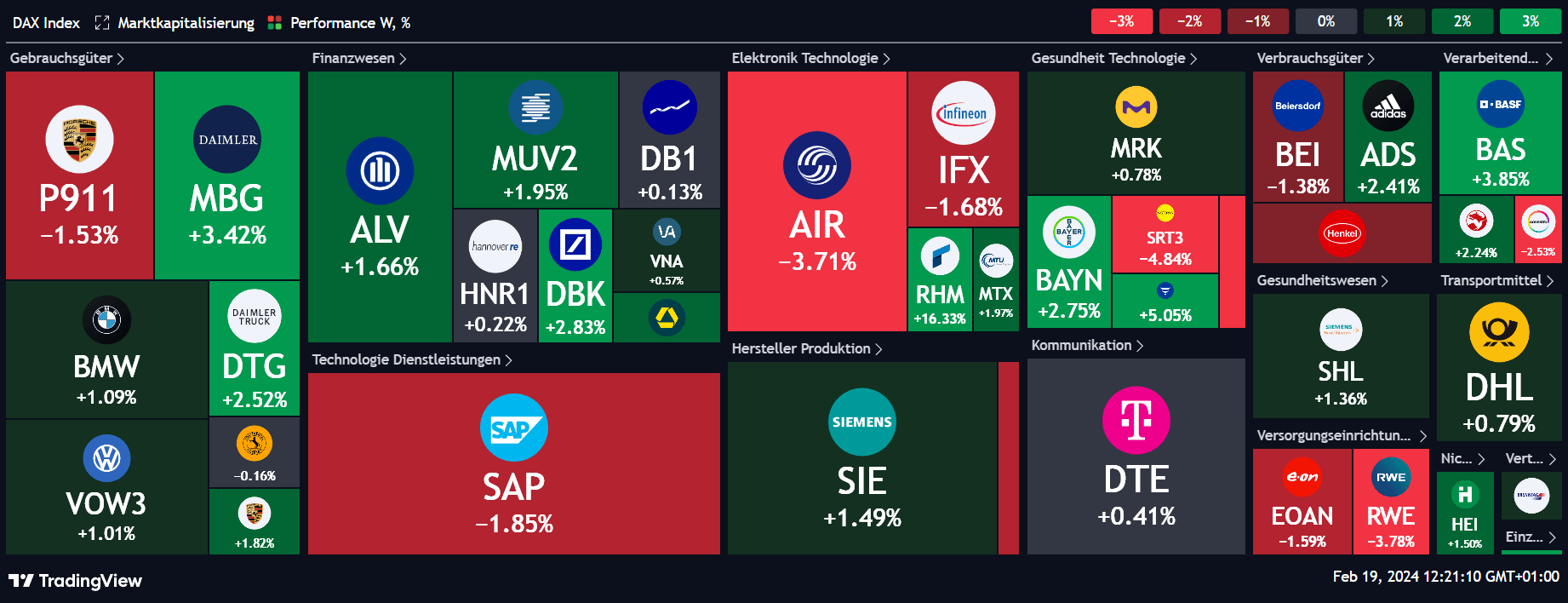

Märkte im Überblick – Finanzbericht Börse KW 7

Wirtschaftsausblick und Prognosen für die Konjunktur & Börse – Bundesregierung senkt Wachstumserwartungen

Die Bundesregierung hat ihre Wachstumsprognose für die deutsche Wirtschaft im Jahr 2024 deutlich nach unten korrigiert. Statt des zuvor angenommenen Wachstums von 1,3 Prozent wird jetzt nur noch ein marginaler Anstieg des Bruttoinlandsprodukts (BIP) um 0,2 Prozent erwartet. Diese Anpassung spiegelt die Herausforderungen wider, mit denen Deutschland angesichts globaler Unsicherheiten und interner Konsolidierungsmaßnahmen konfrontiert ist.

Mehrere Faktoren tragen zu dieser vorsichtigeren Einschätzung bei. Erstens fehlt es an signifikanten Wachstumsimpulsen aus der Weltwirtschaft, was auf anhaltende globale Krisen und geopolitische Spannungen zurückzuführen ist. Zweitens zwingt die Notwendigkeit der Haushaltskonsolidierung zu einem sparsameren Umgang mit Ressourcen, was direkte Auswirkungen auf Investitionen und staatliche Ausgaben hat.

Die deutsche Wirtschaft wurde bereits im Vorjahr durch eine hohe Inflation und steigende Zinsen belastet, was zu einem leichten Rückgang des BIP um 0,3 Prozent führte. Diese Faktoren bleiben weiterhin eine Herausforderung und könnten das Wachstum auch in diesem Jahr bremsen.

Trotz der gedämpften Wachstumsaussichten gibt es Anzeichen für eine gewisse Stabilisierung der Wirtschaft. Regierungsvertreter betonen, dass die Grundlagen der deutschen Wirtschaft weiterhin solide sind, was langfristig zu einer Erholung führen könnte

Cyberangriff trifft Varta während kritischer Phase – Sicherheitsvorfall legt Produktion lahm

Als einer der führenden Hersteller von Batterietechnologien erlebte Varta zu Beginn der vergangenen Woche eine ernste Herausforderung. Als unbekannte Hacker Teile seiner IT-Infrastruktur kompromittierten. Das Unternehmen mit Sitz in Ellwangen reagierte umgehend, indem es betroffene Systeme herunterfuhr und die Internetverbindung kappt. Somit wurden weitere Schäden abgewendet. Die genaue Tragweite des Angriffs und der daraus resultierenden Schäden bleibt ungewiss. Während interne und externe Sicherheitsexperten fieberhaft daran arbeiten, den regulären Betrieb wiederherzustellen und die Sicherheitslücke zu schließen.

Die Nachricht vom Cyberangriff verursachte Unruhe unter den Investoren, was zu einem spürbaren Rückgang der Varta-Aktie um 4,75 Prozent führte. Dies markiert in diesem Kontext einen deutlichen Einbruch des Aktienkurses unter den Ausgabepreis von 2017. Die Aktie befindet sich nun weit entfernt von ihrem historischen Höchststand, was die Schwere der Situation unterstreicht.

Der Timing des Cyberangriffs könnte für Varta kaum ungünstiger sein, da sich das Unternehmen mitten in einem heiklen Sanierungsprozess befindet. Die Störung der Produktion und die damit verbundenen Unsicherheiten könnten die Bemühungen um eine Stabilisierung und Verbesserung der Unternehmenslage weiter komplizieren. Wie Varta und seine Stakeholder aus dieser Krise hervorgehen, wird in den kommenden Wochen und Monaten von entscheidender Bedeutung sein.

Varta inmitten von Sanierungsbemühungen: Sicherheit steht beim Batteriehersteller jetzt im Fokus

Dieser Vorfall wirft erneut ein Schlaglicht auf die kritische Bedeutung von Cybersicherheit in der modernen Industrielandschaft. Unternehmen jeder Größe und Branche müssen stets wachsam bleiben und in robuste Sicherheitssysteme investieren, um sich gegen solche destruktiven Angriffe zu schützen und die Kontinuität ihres Betriebs zu gewährleisten.

Passend: Die besten Cyber-Security Aktien

Die Reise von Varta, einst beflügelt von der Sonderkonjunktur durch Mini-Batterien für Headsets, nahm eine dramatische Wendung, als das Unternehmen auf Schwierigkeiten stieß. Die Abhängigkeit von Apple, einem seiner Hauptkunden, wurde zum Verhängnis, als der Tech-Riese sich entschied, seine Lieferanten zu wechseln. Dieser Schritt hinterließ eine spürbare Lücke in Vartas Geschäftsmodell und Umsatz.

Von Höhenflug zu Herausforderungen: Vartas große Ambitionen mit anschließend hohen Kosten

Varta setzte mutig auf die Zukunft der Elektromobilität und investierte 90 Millionen Euro in die Pilotfertigung von Autobatterien für Porsche. Die Vision einer Gigafabrik für Autobatterien musste jedoch auf Eis gelegt werden, da Folgeaufträge ausblieben. Diese ambitionierten Projekte stellen Varta vor finanzielle und strategische Herausforderungen in einem bereits hart umkämpften Markt.

Seit September 2022 steht CEO Markus Hackstein am Ruder, mit dem Ziel, Varta durch stürmische Zeiten zu navigieren und in sicherere Gewässer zu führen. Die Unterstützung durch Großaktionär Michael Tojner, der gezwungen war, das Kapital zu erhöhen, zeigt das Bemühen, das Unternehmen auf Kurs zu halten.

Trotz der schwierigen Lage in der ersten Hälfte des Jahres 2023, die mit einem Nettoverlust von 110,4 Millionen Euro bei einem Umsatz von 339 Millionen Euro endete, hält Varta an seinen Zielen fest. Das Unternehmen hat seine Prognosen für das Gesamtjahr angepasst und erwartet nun einen Umsatz von 820 Millionen Euro sowie ein EBITDA zwischen 40 und 60 Millionen Euro.

Herausforderungen und Perspektiven in der Automobilindustrie & Börse: Forvia-Chef hinterfragt die Realisierbarkeit des Verbrenner-Aus bis 2035

Als der CEO von Forvia, einem der weltweit führenden Autozulieferer, äußert Patrick Koller Bedenken hinsichtlich der Machbarkeit des geplanten Verbrenner-Aus in der EU bis zum Jahr 2035. In einem Gespräch mit dem Handelsblatt betont Koller die Notwendigkeit eines pragmatischeren Ansatzes beim Übergang zur Elektromobilität. Die europäische Autoindustrie, die bisher eine führende Rolle in der Technologie von Verbrennungsmotoren innehatte, sieht sich nun mit einer gewaltigen Herausforderung konfrontiert. In welcher man nun mit der Elektromobilität von China mithalten müsse. Koller plädiert dafür, die Fristen flexibel zu handhaben, um eine reibungslose Transformation zu gewährleisten.

Laut Koller steht Europa an einem Wendepunkt, an dem es seine langjährige technologische Führerschaft im Automobilsektor neu bewerten muss. Die rasante Entwicklung Chinas im Bereich der Elektromobilität, sowohl in technologischer als auch in kostenbezogener Hinsicht, setzt Europa unter Druck. Die Forvia-Gruppe, entstanden aus der Fusion der deutschen Hella und des französischen Zulieferers Faurecia, arbeitet an der Schnittstelle dieser Veränderungen und sucht nach Wegen, um im neuen Marktumfeld erfolgreich zu sein.

Europas Position im globalen Wettbewerb: Die Notwendigkeit eines wachen Europas

Koller mahnt, dass Europa die drängenden Herausforderungen der Branche nicht ignorieren darf. Die rückläufigen Verkaufszahlen in Europa und die umfassende Transformation hin zur Elektromobilität erfordern eine klare und zukunftsorientierte Strategie. Die Elektromobilität sei zwar ein unausweichlicher Trend, doch sei es essentiell, den Übergang sorgfältig und mit Blick auf die langfristigen Auswirkungen zu gestalten.

Entwicklungen in der Finanzbranche: Finanzbericht Börse KW 7

US-Inflation dämpft Zinssenkungserwartungen an der Börse – Wie werden die Notenbanken jetzt agieren?

Die jüngsten Inflationsdaten aus den USA haben die Stimmung an den globalen Aktienmärkten merklich gedämpft. Entgegen den Prognosen von Experten, die einen Rückgang der Inflation auf 2,9 Prozent erwartet hatten, verharrte der Anstieg der Verbraucherpreise bei 3,1 Prozent im Jahresvergleich. Diese hartnäckigere Inflation signalisiert eine anhaltende Preisdynamik, die über dem von der Federal Reserve (Fed) angestrebten Zwei-Prozent-Ziel liegt.

Die Reaktion der Märkte auf diese Nachricht war unmittelbar und deutlich. Der S&P 500 und der Nasdaq, die erst kürzlich neue Höchststände erreicht hatten, gaben im frühen Handel jeweils um 1,2 Prozent nach. Auch der Dax verzeichnete Verluste. Diese Entwicklung zeigt, wie sensibel die Märkte auf Inflationsdaten reagieren, insbesondere in Bezug auf die geldpolitischen Erwartungen.

Die Aussichten auf baldige Zinssenkungen durch die Fed haben sich durch die aktuellen Inflationsdaten weiter verringert. Laut den Prognosen der CME Group sank die Wahrscheinlichkeit einer Zinssenkung bei der Fed-Sitzung im Mai von über 50 Prozent vor der Bekanntgabe der Inflationsdaten auf nunmehr 36 Prozent. Dies unterstreicht die Unsicherheit über den künftigen Kurs der US-Geldpolitik und deren Einfluss auf die globalen Finanzmärkte.

US-Tech-Aktien: Magnet für Investoren mit Risikopotenzial

Die Technologiebranche, insbesondere die US-Tech-Aktien, erlebt eine bemerkenswerte Anziehungskraft auf institutionelle Investoren. Mit einem deutlichen Übergewicht in diesem Sektor, das zuletzt im August 2020 beobachtet wurde, setzen Portfoliomanager stark auf Technologiewerte. Der jüngste Anstieg der Nasdaq, trotz eines vorübergehenden Einbruchs, zeugt von dieser Tendenz, bei der insbesondere das Thema Künstliche Intelligenz seit November 2022 einen wesentlichen Impuls lieferte.

Passend: Die besten Tagesgeld-Angebote

Dominanz der “Magnificent Seven” & das Risiko der Überkonzentration an den Börsen

Ein Großteil der Börsengewinne konzentrierte sich auf die sogenannten “Magnificent Seven”: Amazon, Alphabet, Apple, Microsoft, Meta, Nvidia und Tesla. Diese Unternehmen bildeten die Speerspitze des Erfolgs, wobei Tesla in diesem Jahr eine Ausnahme bildete. Die Dominanz dieser Tech-Giganten spiegelt nicht nur ihre Marktstärke wider, sondern unterstreicht auch die Anziehungskraft ihrer Aktien für Investoren.

Die hohe Konzentration auf wenige Tech-Aktien birgt jedoch auch Risiken. Die Tendenz, in den “Magnificent Seven” stärker als in anderen Aktien übergewichtet zu sein, könnte zu einer übermäßigen Abhängigkeit von der Performance dieser Unternehmen führen. 61 Prozent der von der Bank of America befragten Fondsmanager betrachten ein Investment in diese sieben Aktien als “most crowded trade”, was auf eine potenzielle Überbewertung und Anfälligkeit für Korrekturen hinweist.

Kipprisiko der Börsnemarktlage: Anleger zunehmend zwischen Euphorie und Vorsicht

Die einheitliche Euphorie unter Investoren, besonders bezogen auf US-Tech-Aktien, könnte bei einem Stimmungsumschwung problematisch werden. Sollte es zu einem Verkaufsdruck kommen, könnten viele Anleger gleichzeitig versuchen, ihre Positionen zu liquidieren, was aufgrund fehlender Käufer zu erheblichen Kursverlusten führen könnte.

Die Sorgen um eine tiefgreifende Rezession haben deutlich nachgelassen, mit nur noch elf Prozent der befragten Investoren, die eine schwere Wirtschaftskrise befürchten. Dieser Rückgang der Rezessionsängste fördert eine breitere Risikobereitschaft unter den Anlegern, die sich nicht nur auf Tech-Aktien, sondern auch auf den gesamten US-Aktienmarkt erstreckt. Tatsächlich haben Investoren in den letzten vier Monaten vermehrt ihre Portfolios mit einer größeren Aktienquote als üblich gewichtet, was ein Hinweis auf das wachsende Vertrauen in die Marktstabilität ist.

Entwicklungen in der Immobilienbranche – Finanzbericht Börse KW 7

René Benkos finanzielle Krise vor Gericht – Muss nach Signa Insolvenzen nun auch das Privatvermögen des Ex-Milliardärs dran glauben?

Die finanzielle Zukunft von René Benko, dem Gründer der Signa-Gruppe, steht auf dem Spiel, da das Landgericht Innsbruck seine persönliche Zahlungsfähigkeit unter die Lupe nimmt. Eine nicht öffentliche Verhandlung fand statt, um über einen von der Republik Österreich gestellten Insolvenzantrag zu entscheiden. Dies markiert das erste Mal, dass Benkos finanzielle Lage persönlich in den Fokus gerät, nachdem bereits mehrere Gesellschaften seiner Immobiliengruppe Insolvenz anmelden mussten.

Das Gericht hat noch keine definitive Entscheidung getroffen. Der zuständige Richter hat zusätzliche Unterlagen angefordert, um eine fundierte Entscheidung darüber zu treffen, ob ein Verfahren zur Privatinsolvenz eingeleitet oder der Antrag des Staates abgelehnt wird. Benkos rechtliche Vertreter haben sich bisher nicht zu der Angelegenheit geäußert.

Die Märkte im Auge behalten: weitere Analysen und Informationen rund um die Börse

Potenzielle Auswirkungen auf die Immobilienbranche + Weitreichende Konsequenzen für die Signa-Gruppe

Die Entwicklungen rund um Benko und die Signa-Gruppe werden aufmerksam von der Immobilienbranche beobachtet, da sie weitreichende Implikationen für laufende und zukünftige Projekte haben könnten. Die Situation unterstreicht die Bedeutung einer soliden finanziellen Planung und Risikomanagement in der Immobilienentwicklung.

Die Insolvenzanträge gegen die Schlüsselunternehmen der Signa-Gruppe, einschließlich der renommierten Immobiliengesellschaften Signa Prime und Signa Development, werfen ein Schlaglicht auf die tiefgreifenden Herausforderungen innerhalb des Konzerns. Die erneute Insolvenz des Warenhauskonzerns Galeria Karstadt Kaufhof, zum dritten Mal in nur dreieinhalb Jahren, verdeutlicht die anhaltenden Turbulenzen im Einzelhandelssektor und bei großen Immobilienprojekten wie dem Elbtower in Hamburg.

Staatliche Forderungen, finanzielle Verpflichtungen und Streichung aus der Forbes Liste

Die österreichischen Behörden, als Gläubiger in den laufenden Verfahren, haben aufgrund steuerlicher Nachforderungen gegenüber René Benko eine komplexe rechtliche Lage geschaffen. Die Forderung nach einer Einkommensteuernachzahlung in Millionenhöhe und die anschließende Ablehnung eines Stundungsantrags haben zu einem Insolvenzantrag gegen Benko persönlich geführt. Diese Entwicklungen werfen Fragen bezüglich Benkos finanzieller Kapazitäten und der Erfüllung seiner Zusagen gegenüber den Gläubigern auf.

Die Streichung René Benkos von der Forbes-Milliardärsliste, zusammen mit den Diskrepanzen bezüglich der Herkunft der zugesagten finanziellen Mittel, unterstreichen die Unsicherheiten rund um seine Vermögensverhältnisse. Die Erklärung, dass die zugesagten Mittel teilweise von Dritten stammen, fügt eine weitere Ebene der Komplexität hinzu und wirft Fragen nach der wahren finanziellen Lage und den verfügbaren Ressourcen für die Bewältigung der Krise auf.