Zins-Entwicklung: In unserer heutigen Ausgabe des monatlichen Zinsbriefings, werden wir die Entwicklungen der globalen Leitzinssätze und dessen Auswirkungen auf die Sparzinsen sowie Zinsen für Kredite und Darlehen beleuchten. Hierbei wollen wir im Anschluss noch einen Ausblick für die kommenden Wochen geben, sodass Sie nach unserem Motto „Alles rund um Ihr Geld und Ihre privaten Finanzen“ die besten Entscheidungen treffen können.

Allgemeine Entwicklungen der Zinsen

Im Briefing des Dezembers für die Zinsentwicklungen werden wir insgesamt die einzelnen Schritte der Entwicklungen der globalen Zinsen über das gesamte Jahr 2022 integrieren. Demnach werden wir Step bei Step die unterschiedlichen Zeitperioden beleuchten und schlussendlich den Status quo zusammenfassen.

Entwicklung Leitzinssätze

Das gesamte Jahr 2022 kann bei Betrachtung der Leitzinssätze rund um den Globus als Zeitenwende und die Einleitung einer neuen Zinsepoche bezeichnet werden. Zuvor sind die Jahre durch sehr niedrige Zinsen geprägt gewesen. In der Spitze nahm die EZB im Jahr 2021 sogar negative Zinsen, mit einem eigens festgesetzten Leitzinssatz in Höhe von -0,50 %. Demnach wurden Banken und Institutionen für eine Einlage mit einer negativen Verzinsung des Kapitals bestraft.

Die in Frankfurt am Main ansässige Europäische Zentralbank wollte somit den Stimulus der Wirtschaft anreizen, in dem Kreditinstitute, Finanzdienstleister und Investoren im Allgemeinen darauf angewiesen gewesen sind, lukrative Investitionen am Markt herauszusuchen und somit eine breite Finanzierung für unterschiedliche Projekte ermöglicht haben. Jedoch gestaltete sich die Entwicklung mit zunehmender Zeit problematisch. Denn durch die starke Stimulierung der Wirtschaft und einem entsprechenden Anstieg der Nachfrage hat sich die Preissteigerungsrate in die Höhe gerungen. Fatalerweise hat die Inflationsrate rund um den Globus in manchen Gebieten neue Rekorde aufgestellt, in anderen Ländern Level markiert, die seit 40 Jahren nicht mehr gesehen wurden. Die Folge: Rapide Gegensteuerung in der Geldpolitik der Zentralbanken, nachdem lange Zeit keinerlei Handeln zu beobachten gewesen ist.

EZB

Im Euroraum ist die EZB federführend, wenn es um die Bestimmung der Leitzinsen für die Währung des Euros zu bestimmen. Nachdem in der gesamten Eurozone ab dem Jahr 2016 eine Nullzinspolitik gefahren wurde, folgte durch eine Anhebung um einen halben Prozentpunkt im Juli 2022 die groß antizipierte Wende. Mit der jüngsten Anhebung im Dezember steht der Basisleitzins mittlerweile bereits bei 2,50 % und soll auch in den kommenden Monaten weiterhin ansteigen. (Stand: 29.12.2022)

FED

Die USA mit den amerikanischen Währungshütern der FED haben im Jahr 2022 die abruptesten Anhebungen ihres Leitzinses seit mehreren Jahrzehnten vorgenommen und folglich zu einer starken Disruption der gesamten Märkte geführt. Zwei Jahre lang verweilte in den USA der Leitzins vom 16.03.2020 bis 16.03.2022 bei gerade einmal 0,25 Prozentpunkten. Seitdem wurde dieser innerhalb von gerade einmal neun Monaten um 4,25 % angehoben und notiert aktuell bei ganzen 4,50 Prozentpunkten. (Stand: 29.12.2022) Solch ein hohes Niveau des amerikanischen Leitzinses wurde zuletzt im Jahr 2007 vor der Weltfinanzkrise dokumentiert.

Bank of England

Im Vereinigten Königreich stand auch das britische Pfund bis zum 03.02.2022 gerade einmal bei einem Leitzinssatz in Höhe von 50 Basispunkten. Die Bank of England hat seitdem drastisch erhöht. Aktuell befindet sich das Niveau seit Mitte des Dezembers schon bei 3,50 Prozent. (Stand: 29.12.2022)

Bank of Japan

Der japanische Yen wird seit langen durch die Geldpolitik der Bank of Japan eng reguliert. Dort befindet sich der Leitzins bereits seit 1995 bei gerade einmal 0,50 %. Seit 2016 ist sogar ein negativer Zinssatz von -0,1 % durch die Bank of Japan festgesetzt worden.

Zins-Entwicklung bei den Sparzinsen

Nachdem die Zinsen für Sparer in den vergangenen Jahren auf einem sehr niedrigen Niveau befunden haben, konnten Sparzinsen besonders in den letzten Wochen ein starkes Comeback erleben. Grundlage hierfür ist natürlich das generell gestiegene Zinsniveau, welches Kreditinstitute nun erneut teilweise an ihre Kunden zurückgeben. Grundlegend unterscheiden wir in die Möglichkeit des Sparens in Form von Tagesgeld- und Festgeldkonten.

Tagesgeld

Anders als beim normalen Girokonto können Kunden bei der Eröffnung eines Tagesgeldkontos nur auf ein zuvor hinterlegtes Referenzkonto ihr Geld auszahlen lassen. Dabei ist eine tägliche Abhebung und somit Liquidität in den Folgetagen gewährleistet. Banken verzinsen in vielen Fällen das eingelegte Kapital auf Tagesgeldkonten. (Stand: Dez. 2022)

ING

Die ING Deutschland als Tochterunternehmen der niederländischen ING Group offeriert Kunden seit dem 06.12.2022 erneut einen variablen Zinssatz für Tagesgeldkunden. Zusätzlich erhält man aktuell als Neukunde 4 Monate lang einen zweiprozentigen Bonuszins auf seine Einlage von bis zu 50.000 €.

DKB

Die Deutsche Kreditbank AG bietet Sparern die Möglichkeit, eine Verzinsung auf das abgeschlossene Tagesgeldkonto in Höhe von 0,40 % zu erhalten.

Consorsbank

Als Tochterunternehmen der französischen BNP Paribas offeriert die Consorsbank seinen Kunden einen Sparzins für das Tagesgeldkonto in Höhe von 0,30 Prozent, beginnend ab dem 01.01.2023. Gleichzeitig erhalten Neukunden für die ersten 6 Monate einen Bonuszins von 2,10 % bis zu einer maximalen Einlage in Höhe von 1.000.000 EUR.

Barclays

Als drittgrößte Bank Großbritanniens, offeriert das bereits im Jahr 1690 gegründete Kreditinstitut allen Bestandskunden einen Tagesgeldzinssatz von 0,70 % bis zu einer maximalen Kapitaleinlage von bis zu 250.000 EUR. Ebenso können Neukunden von einem auf 4-Monate begrenzten Bonuszins auf das Tagesgeldkonto von 1,50 % profitieren.

Festgeld

Kunden erhalten auf Festgeldkonten in der Regel eine erhöhte Verzinsung Ihrer Kapitaleinlage. Grundlage hierfür ist, dass die zinszahlende Bank mit dem Nennwert des Kapitals für eine bestimmte Periode kalkulieren kann, da keinerlei frühzeitige Auszahlung vonseiten des Kunden möglich ist. In manchen Fällen beginnt bei dem auch oft als Termingeld bezeichnete Konto eine Laufzeit ab 3 Monaten. Der Regelfall gestaltet sich jedoch ab einer Laufzeit von 6 Monaten bis zu 36 Monaten, was einem Äquivalent von 3 Jahren entspricht.

12 Monate Laufzeit (Stand: Dez. 2022)

Klarna

Die schwedische Bank Klarna garantiert für 12 Monate eine Rendite in Höhe von 2,73 %.

Collector Bank

Die schwedische Collector Bank garantiert für 12 Monate eine Rendite in Höhe von 2,70 %.

TF Bank

Die schwedische TF Bank garantiert für 12 Monate eine Rendite in Höhe von 2,70 %.

Resurs Bank

Die schwedische Resurs Bank garantiert für 12 Monate eine Rendite in Höhe von 2,68 %.

24 Monate Laufzeit

GRENKE

Das deutsche Kreditinstitut GRENKE garantiert für 24 Monate eine Rendite in Höhe von 3,15 %.

Aareal Bank

Die deutsche Aareal Bank garantiert für 24 Monate eine Rendite in Höhe von 3,10 %.

pbb direkt

Die deutsche Pfandbriefbank garantiert für 24 Monate eine Rendite in Höhe von 3,00 %.

Zins-Entwicklung für Kredite / Darlehen

Neben der Einlage seines Kapitals, gibt es natürlich auch die Möglichkeit, sich über Fremdkapital zusätzliches Geld in Form von Krediten bzw. Darlehen zu beschaffen. In diesem Teil unserer Zinsbriefings werden wir näher auf aktuelle Entwicklungen eingehen.

Für Immobilien

Besonders die gesamte Immobilienindustrie leidet seit dem Zinswechsel und den starken Anhebungen der Zentralbanken besonders unter Druck aufgrund der stark vervielfachten Finanzierungskosten. Bei den großen Beträgen in der Immobilienwirtschaft bewirken hierbei schon kleinere Veränderungen des zuvor bestehendes Niveaus zu wesentlichen Problemen in der Projektplanung und entsprechenden Finanzierung. Durch den geringer werdenden Ertrag für Investoren und Unternehmen legt sich insgesamt die Nachfrage zunehmend.

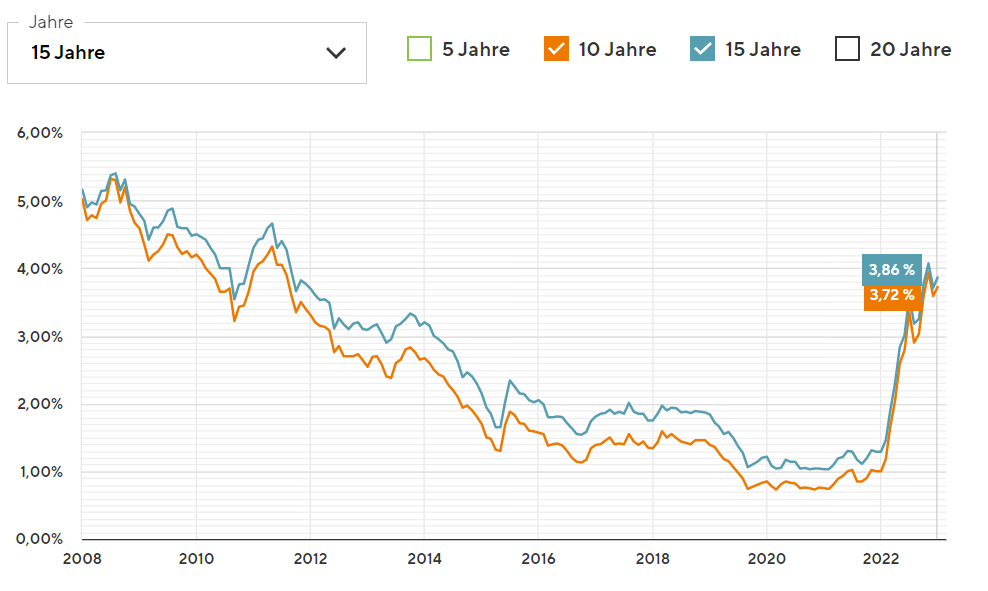

Sollzinsbindungen für den Zeitraum 10–15 Jahren targetieren zum jetzigen Zeitpunkt bei 3,72 – 3,86 % im Immobiliensektor. Zuletzt wurde solch ein hohes Baufinanzierungszinsniveau im Jahr 2012 dokumentiert.

Die Zins-Entwicklung für Konsumkredite

Eigene kostspielige Wünsche können kurz- oder langfristig über die Aufnahme eines Konsumkredites finanziert werden. Hierbei können unterschiedliche Ansätze gewählt werden. Oftmals werden spezielle Kreditangebote für einen Auto-Kredit, Urlaubs-Kredit oder Ähnliches direkt spezifisch festgelegt. Zudem kann der Kunde auf eine individuelle freie Gestaltung wünschen, bei dem eine freie Verwendung des zur Verfügung gestellten Kapitals ermöglicht wird.

Ein Konsumkredit ist in dem Großteil der Fälle kostenintensiv und gestalten sich negativ auf die persönliche Schufa. Oftmals werden Konsumkredit rund um einen Sollzins bei 6 Prozent herausgegeben und führen somit zu hohen Kosten für den Kunden.

Zum Kredit-Vergleich von Finanzreport.com

Zins-Entwicklung: Ausblick, Prognose

Zum Abschluss unseres monatlich erscheinenden Artikels zur Zins-Entwicklung möchten wir gerne einen kurzfristigen Ausblick für zukünftige Entwicklungen geben. Insgesamt sollten sich in den kommenden Monaten bei den Zentralbanken erst einmal zurückgefahrene Modalitäten in Bezug auf die Zinsanhebungen zu beobachten sein. Gleichzeitig könnte für Sparer eine erhöhte Menge an Kreditinstituten sich dazu entschließen, einen Teil der Zinsdifferenz an ihre Kunden in Form von Einlagezinsen weiterzugeben. Baufinanzierungsraten für Immobilien werden voraussichtlich auch in den kommenden Wochen erst einmal auf einem hohen Niveau verharren und die grundlegende Spannung am Immobilienmarkt aufrechterhalten.

![Aktien Empfehlungen [yy]: Die besten Aktien für Ihr Depot Aktien Empfehlungen: Die besten Aktien für Ihr Depot](https://www.finanzreport.com/wp-content/uploads/2023/01/Aktien-Empfehlungen-2023-1-320x320.jpg)